本网财经讯,12月29日,创业板上市委2020年第61次审议结果显示,英诺激光科技股份有限公司(以下简称“英诺激光”)首发符合发行条件、上市条件和信息披露要求。英诺激光本次公开发行新股不超过3,800万股,拟募资4.85亿元,保荐机构为长城证券。据悉,本次IPO系英诺激光第四次向创业板发起冲击。

资料显示,英诺激光主营业务为研发、生产和销售微加工激光器和定制激光模组,是国内领先的专注于微加工领域的激光器生产商和解决方案提供商。公司激光器产品包括DPSS调Q纳秒激光器(纳秒固体激光器)、超短脉冲激光器(超快激光器,包括皮秒、飞秒级)和MOPA纳秒/亚纳秒激光器(MOPA光纤激光器),覆盖从红外到深紫外的不同波段,从纳秒到飞秒的多种脉宽。同时,公司在精密光学设计、视觉图像处理、运动控制、光-材料作用机理等方面,拥有多项自主研发的核心技术,以激光模组形式为客户提供定制化激光微加工解决方案。

截至本招股说明书签署日,德泰投资为本公司控股股东,持有本公司4,258万股,占本公司股份总数的37.47%;赵晓杰先生持有德泰投资76.77%的股权,通过德泰投资间接控制公司37.47%的股权,为公司实际控制人。

英诺激光本次发行前,公司总股本为11,364.5082万股,本次公开发行新股不超过3,800万股(不含采用超额配售选择权发行的股票数量),占发行后总股本的比例不低于25%。如果本次发行采用超额配售选择权的,则行使超额配售选择权而发行的股票数量不超过本次公开发行新股数量的15%。保荐机构为长城证券,发行人会计师为大华,律师为信格。

英诺激光此次IPO拟募资4.85亿元,用于固体激光器及激光应用模组生产项目、营销及技术服务网络中心建设项目、激光及激光应用技术研究中心建设项目、企业管理信息化建设项目及补充流动资金。

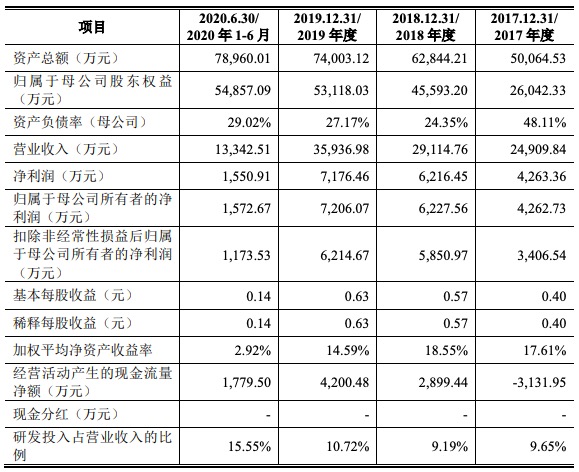

2020年1-9月实现收入21,577.27万元,同比下降3.41%;归属于母公司股东的净利润为2,940.09万元,同比上升13.49%;扣除非经常性损益后归属于母公司股东的净利润为2,175.99万元,同比下降3.34%。

由于境外疫情仍较严重,全球经济增速放缓,对公司境外销售造成一定影响。公司预计2020年度境外销售约为1,800万元,较2019年度下降1,231.53万元,虽然公司国内业务已经恢复,经营状况良好,预计2020年境外销售占公司营业收入的比重将下降到5.29%,但境外销售、业绩的进一步下滑,将对公司2020年度经营业绩产生不利影响。

公司预计2020年营业收入同比下降10.68%至3.26%,归属于母公司股东的净利润同比下降16.39%至5.01%,扣除非经常性损益后归属于母公司股东的净利润同比下降19.44%至6.25%。未来若境外新冠疫情未能得到有效控制,国内新冠疫情出现反复,造成宏观环境持续恶化,对国内外经济产生重大影响,则公司存在经营业绩进一步下降的风险。

招股书显示,英诺激光的激光器业务以销售纳秒固体激光器和超快激光器为主,2017-2020年上半年,上述两类激光器的销售收入占该公司激光器销售收入的比例分别为94.7%、99.9%、100%和100%。其中纳秒固体激光器销售金额分别为1.51亿元、1.93亿元、1.95亿元和0.84亿元,占激光器销售总收入的比例分别为89.43%、96.14%、86.96%和95.34%,是英诺激光的核心主导产品。

据招股书披露,2017-2020年上半年,英诺激光的纳秒固体激光器单价分别10.75万元/台、7.37万元/台、5.59万元/台和4.09万元/台,呈逐年下降趋势,下降幅度分别高达31.44%、24.15%和26.83%。

主营产品单价的持续下降也导致了英诺激光销售收入的大幅放缓。2017-2020年上半年英诺激光的纳秒固体激光器销售金额分别为1.51亿元、1.93亿元、1.95亿元和0.84亿元,2018年和2019年分别同比增长27.75%和0.99%,降幅较大。

英诺激光表示,纳秒固体激光器降低价格,是为了扩大市场份额,培育下游市场,在原材料成本下降的前提下,主动调整产品售价,调整产品售价不会对公司未来的盈利能力产生影响,这是公司的战略措施,长远来看对公司经营业绩利好。

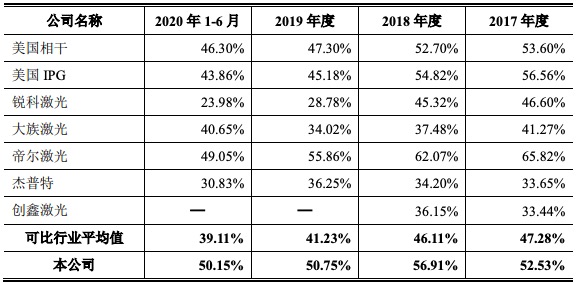

招股书显示,2017年至2020年6月,英诺激光的综合毛利率分别为52.53%、56.91%、50.75%和50.15%,可比同行的毛利率均值分别为47.28%、46.11%、41.23%和39.11%。英诺激光综合毛利率高于行业均值,但存下滑趋势。

对于综合毛利率略高于美国相干和美国IPG,招股书中提到,一方面,主要因为公司报告期内激光器国产化率大幅提升,生产成本不断下降,形成了一定的成本优势,而美国相干、美国IPG主要经营地在美国,生产成本相对较高。

此外,英诺激光主营业务聚焦于应用于微加工领域的固体激光器和定制激光模组,而美国相干产品种类更多,美国IPG产品则主要是光纤激光器,存在一定差异。

招股书中提到,“随着纳秒激光器产品价格下降,产品性价比优势日趋突出,由于纳秒激光器在加工精度上的技术优势,在打标、3D打印、精密切割等应用场景逐步对其他加工方式形成一定的替代,市场空间扩大,销量不断提升,规模效应凸显,公司纳秒激光器产品的毛利率也将趋于稳定。”

目前公司在美国和香港地区拥有子公司,在境外销售的产品主要由AOC进行生产和销售,报告期内境外销售收入占主营业务收入的比例分别为13.71%、13.41%、8.55%和8.40%。

英诺激光表示,在境外开展业务需要遵守所在国家或地区的法律法规。国际形势的变化,所在国家或地区产业政策及法律法规的变化等均可能给公司的经营造成一定影响。公司长期以来积累了丰富的境外经营及管理经验,遵守所在国家或地区的法律法规,但如果业务所在国家或地区的经济形势、产业政策、法律法规等发生变化,将给公司业务的正常发展带来不利影响。

此外,2020年新冠疫情爆发以来,公司境外销售涉及的韩国、日本等国家疫情控制情况相对较好,但美洲、欧洲等地区疫情情况严重,AOC于2020年3月下旬停工,4月中旬部分复工,6月初全部复工,影响了公司境外子公司的生产经营,且境外下游市场需求放缓。近年来公司持续推进国产化进程,2019年和2020年上半年境外销售收入占比相对较低,同时国内疫情控制情况良好,国内下游市场需求恢复情况良好,因此,境外疫情对公司整体影响相对可控。未来如果境外疫情不能有效控制,将对公司整体经营情况造成一定不利影响。

1、发行人第一大股东德泰投资与第二大股东红粹投资分别持有发行人37.47%、34.29%的股份,持股比例较为接近,赵晓杰通过控股德泰投资被认定为发行人的实际控制人。请发行人代表说明:(1)德泰投资、红粹投资、赵晓杰、侯毅、张原、刘晓渔之间是否存在对表决权行使的约定或安排,是否构成一致行动关系或共同控制关系;(2)保持实际控制人控制权稳定性的措施。请保荐人代表发表明确意见。

2、发行人2019年12月销售收入增幅较大且占比较高。请发行人代表:(1)结合产品的生产周期、合同签署与发货间隔时长、客户验收时长、期后回款等情况,说明发行人12月收入增幅较大且占比较高的原因及合理性,是否存在跨期确认收入情形;(2)说明国奥科技、翔声激光在其自身尚未与下游客户签订销售合同的情况下向发行量采购,是否符合行业惯例及其采购习惯。请保荐人代表发表明确意见。

3、请发行人代表说明备用机及存货中备品备件减值准备计提的具体情况,计提是否充分。请保荐人代表发表明确意见。

请发行人在招股说明书“风险因素”章节补充披露发行人实际控制人控制权稳定性的风险及应对措施,并作特别风险提示。

联系人:石经理

手 机:18106121178(微信同号)

Q Q:460917578

邮 箱:18106121175@www.huidadr.com

官 网:www.huidadr.com